為了持續(xù)監(jiān)測(cè)我國(guó)銀行業(yè)的服務(wù)質(zhì)量�����,中國(guó)質(zhì)量協(xié)會(huì)組織開(kāi)展了2016年度銀行業(yè)客戶(hù)滿(mǎn)意度測(cè)評(píng)�。這是中國(guó)質(zhì)量協(xié)會(huì)連續(xù)第六年開(kāi)展此項(xiàng)測(cè)評(píng)。調(diào)查于2017年1月至4月進(jìn)行���,由中質(zhì)國(guó)優(yōu)測(cè)評(píng)技術(shù)(北京)有限公司組織實(shí)施���。

測(cè)評(píng)對(duì)象為業(yè)務(wù)活動(dòng)區(qū)域和市場(chǎng)份額較大的15家銀行。調(diào)查采用網(wǎng)絡(luò)調(diào)查的方式����,以北京、上海��、深圳等13個(gè)樣本城市各家銀行的個(gè)人客戶(hù)為訪問(wèn)對(duì)象�,以營(yíng)業(yè)廳服務(wù)�����、網(wǎng)上銀行、手機(jī)銀行��、理財(cái)產(chǎn)品���、信用卡業(yè)務(wù)����、自助設(shè)施����、人員服務(wù)水平、總體滿(mǎn)意度以及客戶(hù)消費(fèi)習(xí)慣為主要調(diào)查內(nèi)容�����。

本次測(cè)評(píng)的有效樣本量為2000份����,其中,男性和女性比例各占一半��,銀行普通客戶(hù)占80.7%���,大學(xué)本科及以上學(xué)歷客戶(hù)占68.7%�。城市選取充分考慮了經(jīng)濟(jì)發(fā)展水平、規(guī)模和地域分布��,調(diào)查結(jié)果能夠反映全國(guó)水平�。

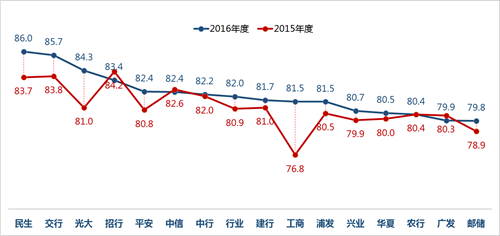

一、2016年度銀行業(yè)客戶(hù)滿(mǎn)意度82分��,與去年相比提高1.1分�����,民生銀行領(lǐng)跑2016年度銀行業(yè)客戶(hù)滿(mǎn)意度

銀行業(yè)順應(yīng)客戶(hù)需求變化����,持續(xù)改進(jìn)業(yè)務(wù)流程,創(chuàng)新服務(wù)模式�����,構(gòu)建了線上線下融合服務(wù)平臺(tái)����,2016年銀行業(yè)客戶(hù)滿(mǎn)意度有所提升,民生�����、交行����、光大的客戶(hù)滿(mǎn)意度排名前三甲。民生銀行品牌形象排名居首����,交行在理財(cái)業(yè)務(wù)、手機(jī)銀行和信用卡業(yè)務(wù)方面表現(xiàn)突出��,光大銀行在網(wǎng)上銀行和手機(jī)銀行方面表現(xiàn)突出����。

15家銀行中,7家銀行的滿(mǎn)意度高于行業(yè)平均水平��,從年度對(duì)比來(lái)看����,其中6家(民生、交行���、光大����、招行、中信���、中行)穩(wěn)定地保持著銀行業(yè)服務(wù)領(lǐng)先水平��。四大行中僅中行的客戶(hù)滿(mǎn)意度高于行業(yè)平均水平���,工行的滿(mǎn)意度同比去年提升幅度最大,同比提高4.7分���。

圖1:2016年度各銀行客戶(hù)滿(mǎn)意度水平及年度比較

二�����、銀行服務(wù)應(yīng)重視滿(mǎn)足年輕客戶(hù)的需求

不同特征的客戶(hù)群體滿(mǎn)意度水平存在一定差異�����,95后群體滿(mǎn)意程度最低(75.7分)��,年輕一代對(duì)銀行服務(wù)有更高期待��。

95后群體對(duì)銀行的安全性要求高�,對(duì)電子銀行安全性和信用卡信息安全性表示擔(dān)憂(yōu),同時(shí)在便捷服務(wù)方面較高的要求主要是圍繞著電子銀行操作的便捷性���,手機(jī)銀行界面的友好程度和信用卡到期還款提醒及時(shí)性等方面���。

未來(lái)95后逐步成為社會(huì)中堅(jiān)���,提高年輕客群的滿(mǎn)意度勢(shì)在必行��,銀行應(yīng)針對(duì)年輕客群進(jìn)行產(chǎn)品與服務(wù)設(shè)計(jì)���。

三、銀行要重視差異化的品牌價(jià)值內(nèi)涵塑造���,提升整體品牌形象

測(cè)評(píng)結(jié)果顯示���,銀行業(yè)總體形象表現(xiàn)良好,品牌形象總體為82.9分���,同比提高了1.6分�。民生銀行品牌形象得分為86.2分�����,居于首位,郵儲(chǔ)銀行為80.4分��,排在末位�。銀行的品牌形象對(duì)客戶(hù)滿(mǎn)意度影響最大。

由于銀行服務(wù)的同質(zhì)性����,其產(chǎn)品極易模仿。所以�����,銀行應(yīng)更注重追求整體服務(wù)水平的提高和樹(shù)立獨(dú)特的價(jià)值內(nèi)涵�,從而培養(yǎng)客戶(hù)對(duì)銀行品牌的忠誠(chéng)度。針對(duì)細(xì)分市場(chǎng)的不同類(lèi)型的客戶(hù)提供不同特色的產(chǎn)品和服務(wù)��,建立持久的服務(wù)關(guān)注�。

四、營(yíng)業(yè)廳成客戶(hù)不滿(mǎn)焦點(diǎn)����,營(yíng)業(yè)廳服務(wù)滿(mǎn)意度顯著低于其他環(huán)節(jié), 解決排隊(duì)等候時(shí)間長(zhǎng)的問(wèn)題尤為迫切

營(yíng)業(yè)廳滿(mǎn)意度得分為76.1分�,同比下降了2分����,是整體滿(mǎn)意度的短板環(huán)節(jié)����,所有銀行得分均在80分以下。

營(yíng)業(yè)廳排隊(duì)等候時(shí)間長(zhǎng)的問(wèn)題是近幾年客戶(hù)反映比較集中和突出的問(wèn)題���,但從調(diào)查結(jié)果來(lái)看,問(wèn)題并未得到有效的解決����,仍是目前營(yíng)業(yè)廳服務(wù)的最大痛點(diǎn),各銀行表現(xiàn)普遍不佳����。銀行廳堂已能基本滿(mǎn)足客戶(hù)要求干凈整潔的基礎(chǔ)性需求,但在舒適性和自助化方面����,客戶(hù)有更高訴求。

未來(lái)銀行應(yīng)加快智能設(shè)備鋪設(shè)��,通過(guò)機(jī)具分流減少排隊(duì)等候時(shí)間�。推廣手機(jī)APP的在線預(yù)約功能����,有效緩解排隊(duì)難的問(wèn)題�����。優(yōu)化業(yè)務(wù)流程�����,加快業(yè)務(wù)辦理速度�����。

五��、理財(cái)產(chǎn)品的豐富有助客戶(hù)滿(mǎn)意度提升�����,平安銀行綜合金融顯優(yōu)勢(shì)

理財(cái)業(yè)務(wù)客戶(hù)滿(mǎn)意度得分為76.9分�����,同比提高了1.3分。平安銀行憑借平安集團(tuán)綜合金融優(yōu)勢(shì)�����,在產(chǎn)品豐富度��、吸引力及客戶(hù)經(jīng)理合理推薦上得分均獨(dú)占鰲頭�����。相比較之下�����,華夏銀行的理財(cái)產(chǎn)品競(jìng)爭(zhēng)力遜色于其他銀行���,產(chǎn)品設(shè)計(jì)的吸引力不夠。

不同代際客群的投資風(fēng)格存在明顯差異�,青年和老年群體對(duì)安全性關(guān)注度達(dá)60%以上,而中年群體投資觀念相對(duì)成熟���,對(duì)資金靈活性和收益率關(guān)注度更高��,可適當(dāng)增加非保本產(chǎn)品的比例��。

六�����、客戶(hù)對(duì)電子銀行的選擇多是慣性使然��,口碑與優(yōu)惠關(guān)注度并不高��,對(duì)網(wǎng)銀的安全性有信心

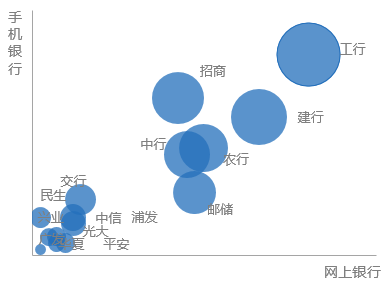

在電子銀行選擇方面����,無(wú)論是手機(jī)銀行還是網(wǎng)上銀行,工商銀行均是客戶(hù)首選�����,其次是招商銀行和建設(shè)銀行�。但值得關(guān)注的是,招商銀行電子銀行業(yè)務(wù)異軍突起�,正逐步趕超四大行。

圖2:電子銀行選擇比例

在電子銀行的選擇上���,使用慣性是選擇主因�,即最早使用哪家銀行的網(wǎng)上銀行和手機(jī)銀行����,就會(huì)成為其常用的選擇���。除此之外,銀行卡和工作單位���、學(xué)校的關(guān)聯(lián)性也成為客戶(hù)選擇常用電子銀行的重要原因�����。相比之下�����,客戶(hù)對(duì)常用電子銀行的口碑及優(yōu)惠活動(dòng)關(guān)注度并不高�����。

網(wǎng)上銀行滿(mǎn)意度總體得分為81.3分,光大銀行表現(xiàn)搶眼����。依托于銀行背書(shū),客戶(hù)普遍對(duì)網(wǎng)銀的安全性較為放心�����。

手機(jī)銀行滿(mǎn)意度總體得分為82.5分,略高于網(wǎng)上銀行���,交通銀行表現(xiàn)突出�。

七�����、信用卡整體較為滿(mǎn)意�����,近七成客戶(hù)常用信用卡僅一到兩張�,優(yōu)惠活動(dòng)是吸睛利器,招商銀行最受客戶(hù)青睞

信用卡滿(mǎn)意度總體得分為80.2分�����,其中交通銀行的信用卡滿(mǎn)意度以84.6分領(lǐng)跑各家銀行�����,郵儲(chǔ)銀行的得分墊底僅為76.8分����。

在信用卡的使用上���,近七成的客戶(hù)習(xí)慣只保留一兩張常用信用卡,僅四分之一的客戶(hù)多張信用卡同時(shí)使用����。首次開(kāi)辦的信用卡通常會(huì)成為客戶(hù)最常用的信用卡,優(yōu)惠活動(dòng)是否豐富也是客戶(hù)選擇信用卡的重要考慮因素����。基于此����,銀行可通過(guò)新客戶(hù)優(yōu)惠吸引潛在客戶(hù)在本行開(kāi)首張信用卡,通過(guò)加大優(yōu)惠活動(dòng)力度搶奪存量客戶(hù)���。

在信用卡選擇方面�,招商銀行最受客戶(hù)青睞���,選擇比例達(dá)到21.8%,遙遙領(lǐng)先于其他銀行��,分列第二、三位的是交通銀行和中國(guó)建設(shè)銀行�。

八、客戶(hù)增“值”潛力強(qiáng)勁����,資產(chǎn)收益是提升客戶(hù)黏性的關(guān)鍵

有67.6%的受訪者明確表示會(huì)提高放置在當(dāng)前銀行的資產(chǎn)比例,只有7.0%的受訪者不會(huì)提高放置比例��,其主要原因是對(duì)當(dāng)前放置資產(chǎn)的銀行收益不滿(mǎn)意�����。由此���,銀行可通過(guò)豐富理財(cái)產(chǎn)品的種類(lèi)并適當(dāng)增加高收益產(chǎn)品的比例��,增強(qiáng)對(duì)現(xiàn)有客戶(hù)的吸引力���。

招商銀行和民生銀行客戶(hù)增加資產(chǎn)放置比例的意愿高于其他銀行,分別達(dá)到79.0%和73.8%�。興業(yè)銀行客戶(hù)明確表示不會(huì)提高資產(chǎn)放置比例的占比達(dá)到20.4%,客戶(hù)的增值潛力較小�����。

九、互聯(lián)網(wǎng)銀行正確認(rèn)知比例不到兩成����,但未來(lái)發(fā)展前景看好

互聯(lián)網(wǎng)銀行已與人們生活漸行漸近,在對(duì)互聯(lián)網(wǎng)銀行的認(rèn)知上��,受訪者的了解程度普遍不高���,僅50.6%的受訪者表示聽(tīng)說(shuō)過(guò)互聯(lián)網(wǎng)銀行的概念�����,其中能夠正確認(rèn)知互聯(lián)網(wǎng)銀行的比例僅為15.8%,能夠完全正確選擇互聯(lián)網(wǎng)銀行的客戶(hù)僅占31.3%���。在了解互聯(lián)網(wǎng)銀行的受訪者中,九成以上對(duì)互聯(lián)網(wǎng)銀行未來(lái)發(fā)展持樂(lè)觀態(tài)度��,其中57.3%的受訪者認(rèn)為“發(fā)展前景好”�,55.4%認(rèn)為“是未來(lái)銀行業(yè)發(fā)展的大方向”,49.4%認(rèn)為“方便快捷���,比傳統(tǒng)銀行有競(jìng)爭(zhēng)優(yōu)勢(shì)”�����。

移動(dòng)互聯(lián)網(wǎng)時(shí)代�,未來(lái)網(wǎng)點(diǎn)更多承擔(dān)的是提升客戶(hù)線下體驗(yàn)的功能�,手機(jī)銀行、微信銀行等將承擔(dān)更多職能���,電子銀行可以幫助客戶(hù)在任何時(shí)間�、任何地點(diǎn)����、以自己想要的方式,完成銀行業(yè)務(wù)����。人們的生活方式已發(fā)生重大改變,銀行應(yīng)該為客戶(hù)提供更加專(zhuān)業(yè)化的服務(wù)和體驗(yàn)�,實(shí)現(xiàn)利潤(rùn)模式轉(zhuǎn)型。增加客戶(hù)黏性����,才是未來(lái)銀行的根本出路。

注:摘登本新聞稿中的內(nèi)容和圖表時(shí)���,必須注明來(lái)源于中國(guó)質(zhì)量協(xié)會(huì)客戶(hù)委員會(huì)�。未經(jīng)中國(guó)質(zhì)量協(xié)會(huì)客戶(hù)委員會(huì)書(shū)面同意,禁止將本稿信息或相關(guān)調(diào)研結(jié)果用于廣告及促銷(xiāo)�。

2017年下半年,中國(guó)質(zhì)量協(xié)會(huì)客戶(hù)委員會(huì)將發(fā)布銀行業(yè)的品牌競(jìng)爭(zhēng)力和NPS研究成果���,敬請(qǐng)關(guān)注�����。

本次測(cè)評(píng)的調(diào)查實(shí)施由中質(zhì)國(guó)優(yōu)測(cè)評(píng)技術(shù)(北京)有限公司具體負(fù)責(zé)��。中質(zhì)國(guó)優(yōu)測(cè)評(píng)技術(shù)(北京)有限公司是國(guó)內(nèi)領(lǐng)先的滿(mǎn)意度調(diào)查公司, 擁有豐富的調(diào)查經(jīng)驗(yàn)和先進(jìn)的調(diào)查技術(shù)����,專(zhuān)業(yè)提供市場(chǎng)調(diào)查����,市場(chǎng)研究,神秘顧客檢測(cè)�����,滿(mǎn)意度調(diào)查研究���,公眾滿(mǎn)意度測(cè)評(píng)����,政府滿(mǎn)意度研究等咨詢(xún)服務(wù),為政府�、企業(yè)撰寫(xiě)調(diào)查研究報(bào)告,可行性研究報(bào)告���,滿(mǎn)意度研究報(bào)告等。行業(yè)調(diào)查結(jié)果詳情咨詢(xún):010-68416523����。

2021年第五屆中國(guó)汽車(chē)質(zhì)量論壇暨20...

2021年第五屆中國(guó)汽車(chē)質(zhì)量論壇暨20...